手机版 欢迎访问云霄霄(www.wx10.com)网站

表面上看,上证指数发行以来从100涨到现在的3500是很多,但是上证指数在2000年前后就已经涨到了2000点附近,也就是说最近20年累计只涨了75%。

而A股的股民,有将近80%都是2007年后才开户入市的。可见上证之后涨的并不多。

而创业板指呢,是2010年上线的,11年间涨了250%。对比一下就可以发现创业板指涨的更多,更有潜力。

而且,上证指数里面内容太多,很多权重股都是已经过气了,拖着指数的后腿。而创业板指是创业板块中100家股票,比上证指数内容先进太多了。以此类推,科创50去年上线的,比创业板又先进了不少。

而且上证指数里面很多大市值大权重股是国家持有,不在市场流通的,比如说中石油。上证指数也漏掉了深交所的股票,沪指只能反映总上市公司的60%的上交所公司情况,也不是特别能准确反映趋势,所以对于上证指数要简单看看。而其他指数很多样本是更新的,比如沪深300,上证50。所以选择最新最强的股票来计算指数,也是指数能超过主板的原因之一。

事实上,这并非只是创业板的首次大涨,创业板之前也走牛过好几次,但在言叔看来,这次创业的大涨,跟之前的上涨还是有很大的区别,如果说以前靠的是炒作,那现在则靠的是业绩支撑,这种大涨很有可能会继续延续。

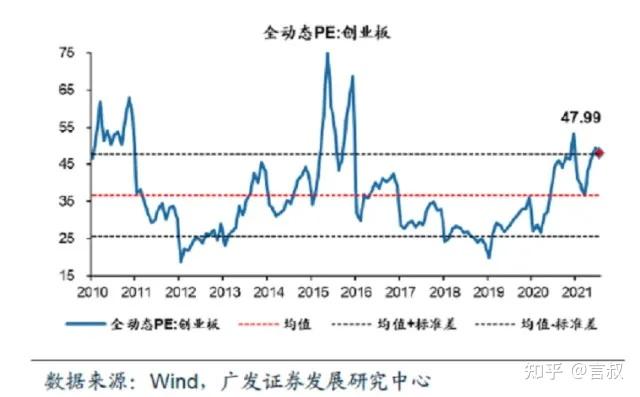

在创业板指刚设立的那段时间,市场给的估值是相当高的,大约有60-70倍的PE。给高估值自然是因为看好创业板的成长性,毕竟从板块定位来说,创业板就代表的是成长型的新经济,而市场是最喜欢成长股的。

但也正是因为一开始的估值偏高,限制了创业板的涨幅。2011年以后,市场整体都比较低迷,创业板也开启了杀估值的过程,一路下跌。到2012年,恰逢创业板业绩出现低谷,当年净利润增速只有6.62%。

成长性被证伪,高估值的故事自然讲不下去了,到2012年末时,创业板PE下降到了30倍左右,估值几近腰斩。之所以指数只跌了40%,那还是因为企业利润有增长,抵消了一部分估值的跌幅。

2013年,创业板利润盈利反转,净利润增速回升至36%,估值也开始回升。那时候流行并购式增长,上市公司通过收购各种有想象力的资产,股价也就坐上了火箭。股价涨了,又可以更高的价格做增发,筹钱再收购新的资产。这样不断把非上市资产装到上市公司里,就让公司市值得到快速扩张。

接着到了2015年,场外配资流行,市场进入了杠杆资金推动的疯狂牛市。之前创业板估值的提高,还是有业绩增长的贡献,2015年就纯属于资金博弈,在半年的时间内,创业板的PE就冲到了135倍,也就是上图里的最高点。

2015年6月,监管开始要求控制杠杆,股市泡沫破裂,很快,之前纯粹由资金博弈推动、单纯依靠估值提升而取得的涨幅,就都跌回去了,也就形成了上图里的尖尖。

这之后创业板震荡了一段时间,大家又发现,之前并购式增长的副作用显现了。首先,股价回落后,之前上涨-增发-并购-上涨的循环就被打破了,无法再依靠并购维持高增长。第二,以前野蛮并购的很多标的,无法起到协同效应,业绩都达不到预期,导致大量商誉需要减值,简单来说就是之前花大钱买的东西,过了几年发现没有想象的那么好,钱白花了。

于是创业板开启了一段惨烈的熊市,大家有印象的话,会记得2017年那会,市场热捧的是上证50为代表的大蓝筹,号称价值回归,而创业板这种“靠想象力”的板块就变成了过街老鼠人人喊打。言叔记得那会都看到人说,创业板的模式证伪了,不行了,以后就要边缘化了。

到2018年末的时候,创业板跌到了1205点。要知道2010年设立的时候,创业板就1000点,8年过去了,眼看着都快跌回去了,市场是很绝望的。那时候的创业板PE,又跌回了不足30倍,和2012年第一轮熊市的底部大致相当,甚至还更低了一些,足见有多冷清。

转机出现在2019年,商誉减值的包袱卸掉之后,创业板的业绩增速快速回升,而且涌现出了一批业绩大爆发的公司,比如宁德时代、迈瑞医疗、爱尔眼科等等。

大家可以再看一下这张图,就会发现,2019年以来的这次上涨,和2015年那次明显不同。之前是估值和指数同涨,说明上涨主要是估值提高推动的,而现在这波上涨,估值虽然也有提升,但远没有指数涨得快,这说明这波上涨有很大一部分是由业绩增长来支持的。

虽然如今创业板的点位已经快接近2015年的高点,但其风险远远没有到当时那么高。当然,现在创业板的估值也不算低,近50倍的动态PE,和2010年设立时的高位水平也差不多了。

综合来看,从估值的角度、风险的角度、机会的角度,资金是一定会选择远离高风险区域,流入高价值区域的,所以,当前处于大牛市的中前期一部分资金依然还停留在创业板,并且有着较强的赚钱效应。

言叔猜测,一旦只要前期深度回调的“茅组合”开始反弹,那么极有可能会出现资金的“跷跷板效应”,即一部分资金开始从创业板重回主板,但这个的时间周期可能会比较久,因为从目前“茅组合”的走势来看,估计还需要筑底一段时间。